Точка перелома предельная стоимость капитала

За время жизни фирме неоднократно приходится привлекать дополнительный капитал. В зависимости от ситуации на рынке и типа привлекаемого капитала, средневзвешенная стоимость капитала может быть разной.

Предельные, или маржинальные, затраты на капитал можно определить как средневзвешенные затраты на один доллар дополнительно привлеченного капитала. В следующем примере показано, как можно рассчитать предельную стоимость капитала фирмы.

Пример 9: Предположим, что некоторая фирма имеет на 1 млн. руб. заемного капитала по цене 12 % до уплаты налогов. Кроме того, у фирмы есть на 1 млн. руб. обыкновенных акций. Фирма только что выплатила дивиденды в размере 2 руб., и ожидается, что дивиденды будут расти на 5% ежегодно. Рыночная цена обыкновенных акций 50 руб. Определить текущую средневзвешенную стоимость капитала фирмы, ставка налога на прибыль фирмы — 20%.

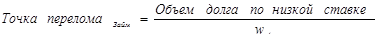

Стоимость обыкновенных акций фирмы составляет

Текущая средневзвешенная стоимость капитала фирмы равна

WACC = 0,5·12·(1-0,2) + 0,5·9,2 = 9,4 %.

Выпустив облигации и акции в равных объемах, фирма планирует привлечь дополнительно 1 млн.руб. Облигации можно разместить по той же ставке 7 % до уплаты налогов. Новые акции можно продать по цене 50 руб. за акцию, но затраты на выпуск составят 6 % от стоимости выпуска. Какова маржинальная стоимость капитала фирмы?

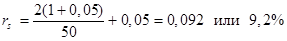

Стоимость нового выпуска акций составит

.

.

Маржинальная стоимость капитала фирмы равна средневзвешенной стоимости нового выпуска, или

WACC = 0,5 х 12 х (1-0,2) + 0,5 х 9,47 = 9,535 %

Этот пример показывает, что предельная стоимость капитала фирмы выше, чем текущая средневзвешенная стоимость. И на самом деле, если фирма решит изменить структуру своего капитала, то изменится и предельная стоимость капитала. Например, если бы весь новый капитал привлекался путем выпуска акций, предельная стоимость капитала была бы 9,47 %.

Во многих случаях дополнительный капитал, привлекаемый фирмой, поступает из различных источников — кредиты, выпуск привилегированных и обыкновенных акций, нераспределенная прибыль. Фирма в первую очередь привлекает те источники, капитал из которых наименее дорогой. Когда один источник капитала истощается, фирма вынуждена искать другие, более дорогие, источники, и это меняет предельную стоимость капитала. Те точки, в которых меняется предельная стоимость, называются точками перелома.

Вообще такие точки перелома появляются по двум причинам:

1. повышение стоимости долга и

2. исчерпание внутренних источников (нераспределенная прибыль).

Если фирма наращивает все больше и больше долговых обязательств, привлекая кредиты или выпуская облигации, возрастает потенциальная опасность финансовых проблем, и в результате кредиторы или держатели облигаций будут настаивать на большей доходности, т.е. на более высоких ставках по кредитам или большей доходности облигаций.

Ниже приводится пример точки перелома, возникающей из-за повышения стоимости кредита.

Пример 10: Фирма планирует привлечь дополнительный капитал в размере 5 млн.руб. Из них 3 млн.руб. — новые долговые обязательства, а остальное — внутренние резервы, т.е. нераспределенная прибыль. Первые 2 млн.руб. фирма может заимствовать под 12 % в год, а дополнительный 1 млн.руб. будут стоить 13 %. Ставка налога на прибыль — 20%, стоимость нераспределенной прибыли — 15 %. Определить точку перелома и рассчитать предельную стоимость капитала при различных уровнях финансирования.

Предложенное увеличение капитала представляет собой комбинацию заимствования и использования собственного капитала в форме нераспределенной прибыли в следующей пропорции: 60 % — долг, 40 % — обыкновенные акции.

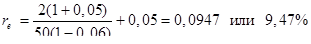

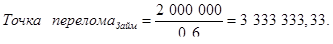

Точка перелома для заемного капитала появляется, когда стоимость заимствования возрастает с 8% до 9%. Мы можем ее рассчитать по следующей формуле:

(4.8)

(4.8)

Подставляя известные данные, получим:

руб.

руб.

Таким образом, точке перелома соответствует величина дополнительно привлекаемого капитала в 3,33 млн. руб., при этом 2 млн.руб. (60 % капитала) представлены заемным капиталом по цене 12 % до уплаты налогов, а 1,33 млн.руб. (или 40 % капитала) — нераспределенной прибылью, стоимость реинвестирования которой составляет 15%.

Предельная стоимость капитала в этот момент равна средневзвешенной стоимости капитала, или

Предельная стоимость(1-3333333,33) = 0,6 х 12 х (1-0,2) + 0,4 х15 = 11,76 %

Начиная с этого момента, предельная стоимость возрастает:

Предельная стоимость(3333333,34-5000000) = 0,6 х 13 х (1-0,2) + 0,4 х 15 = 12,24 %

Таким образом, первые 3,33 млн.руб. привлекаемого дополнительного капитала обойдутся фирме в 11,76 %, а, начиная со следующего рубля (в нашем случае – копеек), привлекаемые средства станут для фирмы дороже, и будут стоить 12,24 %.

Когда у фирмы нет больше нераспределенной прибыли для реинвестирования и ей приходится выпускать новые акции, появляется точка перелома, связанная с выпуском обыкновенных акций.

Следующий пример показывает расчет точки перелома, связанной с выпуском обыкновенных акций.

Пример 11: Структура капитала фирмы следующая: 70% — обыкновенные акции, 30% — заемные средства. Фирма планирует дополнительно привлечь $10000000, сохраняя прежнюю структуру капитала. Все необходимые заемные средства можно получить по цене 8%. Фирма только что выплатила дивиденды в размере $3, и ожидается, что размер дивидендов будет возрастать ежегодно на 6%. Текущая цена обыкновенных акций фирмы — $50. Фирма может выпустить новые акции по той же цене с затратами на выпуск 5%. В распоряжении фирмы имеется $5000000 нераспределенной прибыли. Ставка налога на прибыль фирмы — 30%. Найти точку перелома, определяемую внутренними резервами, и предельную стоимость капитала.

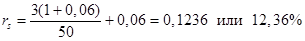

Прежде всего, рассчитаем стоимость реинвестирования нераспределенной прибыли и выпуска новых акций:

— стоимость нераспределенной прибыли

— стоимость нераспределенной прибыли

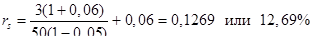

— стоимость выпуска новых акций

— стоимость выпуска новых акций

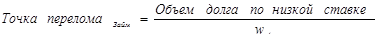

Точка перелома, определяемая наличной нераспределенной прибылью, рассчитывается таким образом:

Точка переломаНераспред. прибыль =  (4.9)

(4.9)

Теперь мы можем рассчитать искомую точку перелома:

Точка перелома Нераспред. прибыль =

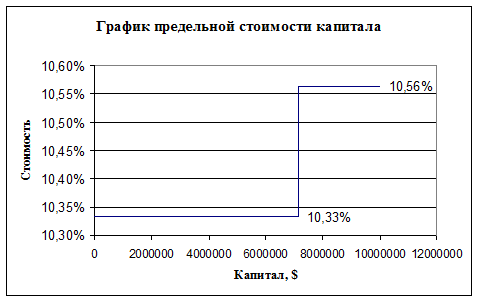

До этого уровня предельная стоимость капитала составляет

Предельная стоимость(1-7142857,14) = 0,3 х 8 х (1-0,3) + 0,7 х 12,36 = 10,332 %

После привлечения 7142857,14 долларов дополнительного капитала новый капитал станет дороже:

Предельная стоимость (7142857,14-10000000) = 0,3 х 8 х (1-0,3) + 0,7 х 12,69 = 10,563 %

Предельную стоимость на разных уровнях привлечения капитала можно представить графически.

Вот как выглядит график стоимости капитала для примера 10:

На приведенном графике стоимость капитала возрастает на 0,231%, когда капитал равен $7142857,14.

Выводы

Фирмы нуждаются в капитале для инвестиций в реальные активы. В этом случае под капиталом понимаются все его формы, включая заемный капитал. Простейший способ оценить стоимость капитала — рассмотреть альтернативные вложения для инвестора. Например, если кредитор может получить доход в 10 % от фирмы А, то фирма В с аналогичным уровнем риска должна обеспечивать такую же доходность.

Поскольку капитал представляет собой комбинацию различных возможных источников, мы можем рассчитать его средневзвешенную стоимость.

Понятие предельная стоимость нового капитала актуально для фирм, привлекающих дополнительный капитал для новых инвестиций. Когда фирма исчерпывает более дешевые источники капитала, она проходит через точки перелома предельной стоимости капитала. Важный инструмент для принятия решений по планированию капиталовложений — график предельной стоимости капитала.

Контрольные вопросы по теме «Стоимость капитала»

1. В чем состоит основной принцип оценки стоимости капитала?

2. Почему заемный капитал бывает дешевле собственного? Для каких субъектов рынка это не так и почему?

3. Что показывает средневзвешенная стоимость капитала? Для чего ее рассчитывают?

4. По каким причинам появляются точки перелома, меняющие предельную (маржинальную) стоимость капитала?

5. Предельная стоимость капитала — практическое применение. Для чего и как рассчитывают маржинальные точки (точки перелома)? При каких условиях они возникают?

Глава 5. Структура капитала

В предыдущей главе проводилась оценка стоимости различных источников капитала с точки зрения фирмы, использующей эти источники. Каким образом фирмы принимают решения о выборе структуры капитала, каковы лучшие сочетания разных источников собственного и заемного капитала? Что лучше использовать при начинании нового проекта – собственный или заемный капитал? Решения о выборе и изменении структуры своего капитала фирма принимает редко, и они имеют долгосрочные последствия, оказывая влияние на общий риск фирмы и ее стоимость.

Любая предпринимательская деятельность связана с неопределенностью и риском. С точки зрения управления финансами в области корпоративных рисков наиболее существенными являются два вида рисков: операционный (деловой), связанный со структурой затрат фирмы, и финансовый, связанный со структурой капитала фирмы. Операционный риск– это риск, связанный с ведением бизнеса, т.е. риск изменения дохода в зависимости от изменения условий бизнеса, а риск, возникающий при использовании заемного капитала – это финансовый риск.

Рассмотрим эти виды рисков более подробно.

Дата: 2019-02-02, просмотров: 87.

Источник

Предельная стоимость капитала (marginal cost of capital; MCC) — граница эффективности дополнительного привлечения капитала с позиций уровня средневзвешенной его стоимости. Она характеризует прирост стоимости капитала в сравнении с предшествующим периодом. Расчет предельной стоимости капитала осуществляется по формуле:

ПСК = ΔССК : ΔК

где ПСК — предельная стоимость капитала;

ΔССК — прирост средневзвешенной стоимости капитала;

ΔК — прирост суммы капитала.

Сравнивая предельную стоимость капитала с ожидаемым уровнем рентабельности по хозяйственным операциям, для которых требуется дополнительное привлечение капитала, можно в каждом конкретном случае определить меру эффективности таких операций (в первую очередь это относится к инвестиционным операциям).

Предельная стоимость капитала (маржинальная стоимость капитала) — это уровень стоимости каждой его новой единицы, дополнительно привлекаемой организацией. Показатель предельной стоимости капитала показывает цену последней денежной единицы вновь привлекаемого капитала. Она рассчитывается на основе прогнозной величины расходов, которые организация понесет при воспроизводстве целевой структуры капитала в условиях сложившейся конъюнктуры фондового рынка.

Предельная стоимость капитала увеличивается с ростом объема привлеченных средств и изменений в структуре капитала. Предельная стоимость капитала может оставаться неизменной, если увеличение капитала осуществляется за счет нераспределенной прибыли организации при сохранении неизменной его структуры.

Однако существует определенная критическая точка (точка разрыва, перелома), после которой взвешенная стоимость капитала будет увеличиваться при привлечении новых источников и изменении структуры капитала.

Однако, если стоимость заемных источников остается на прежнем уровне и структура капитала не меняется, то теоретически предельная стоимость капитала может оставаться неизменной.

Обеспечение эффективного формирования капитала организации в процессе ее развития требует оценки предельной стоимости капитала. Даже на интуитивном уровне можно осознать, что относительные расходы на привлечение дополнительных финансовых ресурсов меняются нелинейно, причем стоимость капитала может меняться в любую сторону в зависимости от объема привлекаемых ресурсов.

Логика инвестиционного процесса такова. Обычно организация удовлетворяет свои потребности в наращивании производственного потенциала за счет реинвестирования прибыли. Однако при реализации более крупных проектов организация начинает привлекать внешние источники финансирования, так как источники средств от функционирующего собственного капитала ограничены в объемах. Это приводит к изменению структуры источников, заключающемуся в увеличении доли привлеченных средств, что влечет повышение финансового риска, ассоциированного с данной организацией.

Хотя долгосрочные заемные источники являются относительно дешевыми по сравнению с другими, но получение банковской ссуды ведет к росту предельной стоимости капитала, так как банк очередную ссуду рассматривает не изолированно, а в контексте всех сопутствующих условий: структуры капитала организации на момент получения ссуды, перспектив рентабельности ее работы в будущем и связанной с этим возможностью своевременного погашения кредита и др. Здесь важное значение играет уровень финансового риска, который повышается с ростом доли заемного капитала (именно повышением риска и объясняется увеличение значения предельной стоимости капитала). В этом случае организация привлекает дополнительные средства при ухудшенных условиях кредитования, что ведет к повышению уровня затрат на обслуживание этих дополнительных источников.

Таким образом, предельная стоимость капитала может при определенных объемах инвестируемых средств оставаться постоянной, однако при достижении некоторого критического объема привлекаемых ресурсов, существенно изменяющего структуру источников, она, как правило, резко возрастает. Причем возрастание происходит с наличием точек разрыва, обусловленных тем обстоятельством, что вовлечение финансовых ресурсов в ходе инвестиционного процесса осуществляется крупными суммами (не по одной денежной единице). Поэтому получение очередной суммы (например, в виде банковской ссуды) может существенно увеличить предельную стоимость капитала.

Расчет точек разрыва предельной стоимости капитала представляет собой достаточно сложную и субъективную процедуру. С теоретических позиций точек разрыва может быть несколько в зависимости от того, какова градация источников, как трактуется понятие прибыли и какова действующая система налогообложения. Кроме того, точка разрыва появляется не сразу, а по мере исчерпания нераспределенной прибыли как источника финансовых ресурсов, так как стабильное значение предельной стоимости капитала имеет место при некоторой оптимальной структуре капитала, подразумевающей определенное соотношение между собственным и заемным капиталом. Поэтому на практике обычно ограничиваются более простыми методами, например, введением поправочных коэффициентов к текущему значению средневзвешенной стоимости капитала в зависимости от степени риска предполагаемого проекта.

Источник

В экономике и бухгалтерском учете, стоимость капитала – стоимость средств компании (как заемного, так и собственного капитала), или с точки зрения инвестора «норма доходности ценных бумаг портфеля компании».»[1] Она используется для оценки новых проектов компании. Представляет собой минимальную норму доходности, которую инвесторы ожидают получить за вложенный в компанию капитал, то есть порог, который должен удовлетворять новый проект.

Базовая концепция[править | править код]

Для того, чтобы проект приносил доход, его ожидаемая отдача на капитал должна быть выше стоимости капитала. При наличии нескольких конкурирующих инвестиционных возможностей, инвесторы готовы вложить свой капитал в тот проект, который имеет максимальную отдачу. Говоря другими словами, стоимость капитала – это норма отдачи, которую может принести капитал при наилучшем альтернативном инвестировании с эквивалентным риском, то есть является альтернативной стоимостью капитала. Если проект имеет в среднем эквивалентный риск для деятельности компании, то благоразумно использовать среднюю стоимость капитала компании в качестве базового показателя оценки. Однако, для проектов вне основной деятельности компании, использование текущей стоимости капитала навряд ли будет обоснованным, поскольку риски компании не одинаковы. .[2]

Ценные бумаги компании обычно включают в себя как заемный, так и собственный капитал. Поэтому необходимо рассчитывать стоимость как заемного, так и собственного капитала. При этом необходимо, чтобы стоимости заемного и собственного капитала были опережающими и отражали будущие ожидания рисков и отдач. Это означает, к примеру, что прошлая стоимость заемного капитала не является подходящим показателем фактической опережающей стоимости заемного капитала.

Как только будет определены стоимость заемного и собственного капиталов, можно будет рассчитать на их основе средневзвешенную стоимость капитала (WACC). Средневзвешенная стоимость капитала может быть использована в качестве ставки дисконтирования для ожидаемых денежных потоков проекта для компании.

Стоимость заемного капитала[править | править код]

Когда компании приобретают средства у внешних кредиторов, то процентная ставка по этим средствам называется стоимостью заемного капитала. Стоимость заемного капитала рассчитывается путем добавления премии за риск к ставке безрисковой облигации, чей срок совпадает с срочной структурой корпоративного заема. Данная рисковая премия будет выше с ростом суммы заема (поскольку, при прочих равных условиях, риск повышается при повышении стоимости заемного капитала). Так как в большинстве случаев расходы по займу не подлежат налогообложению, стоимость заемного капитала рассчитывается на посленалоговой основе для обеспечения ее сопоставимости со стоимостью собственного капитала (доходы также облагаются налогом). Таким образом, для прибыльных фирм заемной капитал дисконтируется ставкой налога. Формулу можно записать в следующем виде:

,

гле является ставкой налога на прибыль корпораций и безрисковая ставка.

Стоимость собственного капитала[править | править код]

Стоимость собственного капитала выводится путем сопоставления вложений с другими инвестициями эквивалентного риска. Обычно рассчитывается с использованием формулы модели ценообразования капитальных активов:

Стоимость собственного капитала = Безрисковая норма доходности + Ожидаемая премия за риск

Стоимость собственного капитала = Безрисковая норма доходности + Бета × (Рыночная норма доходности – безрисковая норма доходности)

где Бета = чувствительность к движениям на соответствующем рынке. С использованием обозначений имеем

где:

Es – ожидаемая норма доходности ценной бумаги;

Rf – ожидаемая безрисковая норма доходности на данном рынке (доходность государственной облигации);

βs – чувствительность ценной бумаги к рыночному риску;

Rm – историческая норма доходности рынка ценных бумаг; и

(Rm – Rf) – рисковая премия рыночных активов над безрисковыми.

Безрисковая ставка – это доходность долгосрочных облигаций на отдельном рынке, таких как государственные облигации.

Альтернативным методом оценки требуемой нормы доходности в модели ценообразования капитальных активов может служить трехфакторная модель Фама-Френча.

Ожидаемая норма доходности[править | править код]

Ожидаемая норма доходности (или ожидаемая норма доходности инвесторов) может быть рассчитана при помощи модели капитализации:

.

где

— стоимость собственного капитала;

Dividend Payment/Share – текущая сумма дивидендных выплат на ценную бумагу;

Growth – ожидаемый постоянный темп роста дивидендных выплат;

Price Market – текущая стоимость ценной бумаги;

Комментарии[править | править код]

Согласно данным моделям, инвесторы будут ожидать норму отдачи, равной безрисковой нормы доходности плюс чувствительность к рыночному риску (β), умноженной на рыночную премию за риск.

Рисковая премия варьируется в зависимости от времени и места, однако в некоторых развитых странах в двадцатом веке она равнялась около 5%. Реальная рыночная норма доходности собственного капитала равняется примерно седнегодовому темпу роста ВВП. Прирост капитала в промышленном индексе Доу-Джонса равнялся 1.6% в год за период 1910-2005. .[3] Дивиденды привели к повышению общей «реальной» нормы доходности среднего собственного капитала в два раза, около 3.2%.

Чувствительность к рыночному риску (β) весьма уникальная для каждой фирмы и зависит от всего, начиная с управления до самой деятельности фирмы и ее структуры капитала. Ее значение не может быть известно заранее, и только может быть рассчитано на основе прошлых норм доходностей и прошлой деятельности компании с другими фирмами.

Стоимость (реинвестируемой) нераспределенной прибыли/стоимость внутренних собственных источников[править | править код]

Необходимо отметить, что нераспределенная прибыль является частью собственного капитала, и стоимость нераспределенной прибыли (внутренние собственные источники) равна стоимости собственного капитала, описанной выше. Дивиденды (доходы, которые выплачиваются инвесторам вместо реинвестирования) являются частью нормы доходности на капитал держателей акции и влияют на стоимость капитала именно через этот механизм.

где

— Стоимость внутренних источников.

— Дивидендные выплаты на акцию в следующем году.

— Текущая рыночная стоимость акции.

— Расходы на выпуск и размещение акции.

— Темп роста дивидендов.

Средневзвешенная стоимость капитала[править | править код]

Средневзвешенная стоимость капитала (WACC) применяется в финансах для оценки стоимости капитала фирмы. WACC не диктуется управляющим органом компании. Она скорее представляет собой минимальную норму доходности, которую компанию ожидает получить на существующие активы, чтобы удовлетворить своих кредиторов, владельцев и прочих поставщиков капитала, поскольку в противном случае они инвестируют свой капитал в другой проект.[4]

Общий капитал фирмы – это стоимость его собственного капитала (для фирмы без текущих варрантов и опционов), что равнозначно рыночной капитализации плюс стоимость его заемного капитала (стоимость заемного капитала должна постоянно обновляться с учетом изменений процентных ставок). Следует отметить, что собственный капитал в соотношении заёмного капитала к собственному является рыночной стоимостью всего собственного капитала, а не собственным капиталом дольщиков в бухгалтерском балансе компании. Для оценки средневзвешенной стоимости капитала, необходимо в первую очередь рассчитать стоимости отдельных источников финансирования: стоимость заемного капитала, стоимость привилегированного капитала и стоимость собственного капитала.

Расчет WACC является динамичной процедурой, требующей оценки соответствующей рыночной стоимости собственного капитала.[5]

Факторы, влияющие на стоимость капитала[править | править код]

Ниже приводится перечень факторов, оказывающих влияние на стоимость капитала [6][7].

Структура капитала[править | править код]

Вследствие выгод налогообложения от выпуска заемного капитала, намного дешевле выпустить долг, чем собственный капитал (данное утверждение верно только для рентабельных фирм, налоговые каникулы доступны только для рентабельных фирм). Однако, по истечении определенного времени стоимость выпуска нового долга будет выше стоимости собственного капитала. Это объясняется тем, что увеличение заемного капитала повышает риск неплатежеспособности и, как следствие, процентную ставку, по которой фирма приобретает заемный капитал. При использовании больше заемного капитала, этот повышенный риск неплатежеспособности может также привести к повышению стоимости прочих источников (таких как реинвестированная нераспределенная прибыль или привилегированная акция). Управления компании должно определить оптимальное соотношение источников финансирования — структуру капитала, при которой стоимость капитала минимизируется таким образом, что максимизируется стоимость компании.

База данных корпорации Thomson Reuters показывает, что мировой выпуск долгового обязательства превышает выпуск собственного капитала в соотношении 90 к 10.

Структура капитала должна определяться с учетом средневзвешенной стоимости капитала.

Текущая дивидендная политика[править | править код]

Финансовые и инвестиционные решения[править | править код]

Текущие ставки налога на прибыль[править | править код]

Процентные ставки[править | править код]

Бухгалтерская информация[править | править код]

Lambert et.al.(2005) выявил, что качество бухгалтерской информации может влиять на стоимость капитала фирмы, как непосредственно, так и косвенно. [8]

Точка перелома предельной стоимости капитала[править | править код]

Теорема Модильяни-Миллера[править | править код]

При отсутствии налоговых льгот при выпуске долгового обязательства и при свободном выпуске собственного капитала, Модильяни-Миллер показал, что, при определенных условиях, стоимость компании с высокой долей заемного капитала и стоимость без заемного капитала должны быть одинаковы.

См. также[править | править код]

- Привилегированная акция

- Простая акция

- Эмиссионные расходы

- Доход от прироста капиталаruen

- Нераспределённая прибыльruen

- Трёхфакторная модель Фама-Френчаruen

- Безрисковая облигацияruen

- Срочная структура заёмаruen

Примечания[править | править код]

- ↑ Brealey; Myers; Allen. Principles of Corporate Finance (англ.). — McGraw-Hill Education. — P. Chapter 10.

- ↑ Fernandes, Nuno. Finance for Executives: A Practical Guide for Managers (англ.). — McGraw-Hill Education, 2014. — P. 17..

- ↑ Fred’s Intelligent Bear Site (недоступная ссылка). Дата обращения 4 августа 2018. Архивировано 9 декабря 2004 года.

- ↑ Fernandes, Nuno. 2014, Finance for Executives: A Practical Guide for Managers, p. 32.

- ↑ Business Valuation Glossary — WACC Calculation using an Iterative Procedure

- ↑ Factors Affecting Cost of Capital. Дата обращения 1 апреля 2020.

- ↑ Interest Rates and Other Factors That Affect a Company’s WACC. Дата обращения 1 апреля 2020.

- ↑ LAMBERT, R.; LEUZ, C.; VERRECCHIA, R. E. Accounting Information, Disclosure, and the Cost of Capital (англ.) // Journal of Accounting Research (англ.)русск. : journal. — 2007. — Vol. 45. — P. 385—420. — doi:10.1111/j.1475-679X.2007.00238.x.

Литература[править | править код]

- Modigliani, F.; Miller, M. The Cost of Capital, Corporation Finance and the Theory of Investment (англ.) // American Economic Review (англ.)русск. : journal. — American Economic Association, 1958. — Vol. 48, no. 3. — P. 261—297.

- Rosenbaum, Joshua; Joshua Pearl. Investment Banking: Valuation, Leveraged Buyouts, and Mergers & Acquisitions (англ.). — Hoboken, NJ: John Wiley & Sons, 2009. — ISBN 0-470-44220-4.

- Yee, Kenton K. Aggregation, Dividend Irrelevancy, and Earnings-Value Relations (англ.) // Contemporary Accounting Research (англ.)русск. : journal. — 2000. — Vol. 22, no. 2. — P. 453—480. — doi:10.1506/GEH4-WNJR-G58F-UM0U.

Источник