Перелом тенденции это

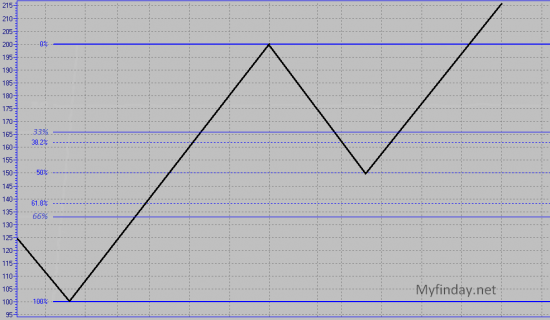

Но в рамках растущей тенденции всегда растущая волна длиннее, чем падающая, которая считается коррекционной. Так вот технический анализ описывает коррекционное движение в процентном соотношение. Таким образом, самым распространённым является коррекция в 50%, то есть если мы возьмем рост со 100 пунктов до 200, то коррекция в 50% будет проходить на отметки в 150 пунктов, после чего рост возобновится. Такая коррекция подходит для любого типа тенденций, пусть то основная, промежуточная или краткосрочная. Кроме 50% коррекции существуют еще и другие. Так, например коррекция в 1/3 или в 33%. Такой вид коррекции тоже часто встречается и при очень сильном росте в основном продавцам удается скорректировать цены на 33% относительно основного движения. Еще существует коррекция в 2/3 или в 66%. Такова вида коррекция тоже встречается часто и в этом случае продавцам удается сделать более глубокую коррекцию относительно основного движения. Теперь у нас появляется дополнительный инструмент для анализа рынка, кстати, который очень широко применяется в рамках тех анализа и не только.

Единственно хочется добавить к этому вопрос еще один момент. Это процентное соотношение чисел Фибоначчи. Так получается, что в наше время процентные числа Фибоначчи очень применяются в анализе рынков и как не странно они очень сильно совпадают с коррекционными процентами, такими как 33%, 50%, 66%. И так в процентном соотношении Фибоначчи идет такая дробешка, как 38,2%, 50%, 61,8%. Так получается, что многие специалисты по тех анализу пользуются обеими вариантами и в результате получается, что малая коррекция в процентах выглядит от 33% до 38,2%, средняя 50%, и глубокая коррекция от 66% до 61,8%. В рамках вопроса «процентное отношение длины коррекции» мы разобрали все по полочкам и теперь у инвесторов, трейдеров, спекулянтов добавился еще один инструмент для анализа рынка, причем один из самых полезных и основных, теперь можно переходить к следующему вопросу.

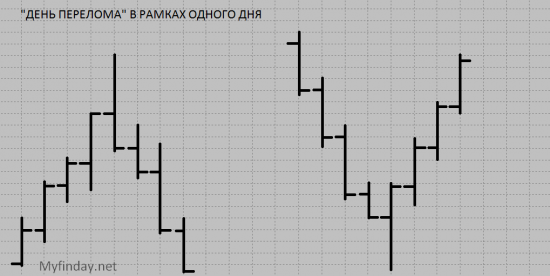

День перелома

День перелома не является одним из самых основных и применяемым инструментом для тех анализа, но пару слов хочется отметить, поскольку эта модель в некоторых ситуациях бывает очень полезна. День перелома возникает в самом пике тенденции (тренда) после того, как был сформирован новый пик цены, затем цена устремляется вниз и закрывает торговый день ниже предыдущего дня закрытия.

Такой день перелома, это не сигнал на перелом тенденции (тренда), это обозначает лишь начало коррекционного движение относительно этой тенденции (тренда). Такого рода модель «день перелома» если ее можно так назвать, не дает не целей, не сигналов на разворот тенденции, но она служит при некоторых обстоятельствах ориентиром на то, что в ближайшие дни нужно готовиться к коррекционному движению. Для падающей тенденции (тренда) все точно также только наоборот (см. на рисунок).

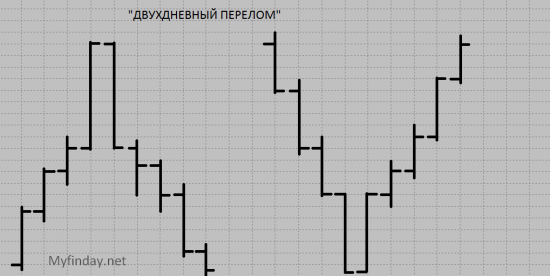

В рамках тех анализа встречается еще одна модель, которая называется «двухдневный перелом». Такой перелом, как мы уже поняли, происходит за два дня. В рамках растущей тенденции (тренда) происходит взятие новой вершины, и торговый день закрывается уверенной свечой (бар) роста. На следующий день происходит обратная картина, то есть рядом рисуется противоположная уверенная свеча (бар) падения. Таким образ происходит двухдневный разворот, но не забывайте, что эта модель лишь указывает о приостановке движения или сигнализирует о начале коррекции в рамках этой тенденции (тренда). Для падающей тенденции (тренда) все точно также, только наоборот (см. на рисунок).

Единственно, что можно еще сказать, это лишний раз напомнить, что данные модели применяется только для определения начала коррекции или остановки в той, или иной тенденции (тренде). Теперь, когда мы разобрались с этим вопросом перейдем к заключительному вопросу «что такое ценовые пробелы?».

Ценовые пробелы

Ценовым пробелом принято считать те пустоты на графике где не заключались сделки купли продажи. То есть это не означает, что именно в этом ценовом диапазоне никогда не заключались сделки купли продажи, а точнее всего сказать, что в рамках действующей тенденции (тренда) не заключались сделки купли продажи (для более точного понимания см. на рисунок). Такого рода пробелы очень важны для анализа рынка, поскольку они иногда являются сигналом для открытия торговых биржевых сделок. Как образуются такого рода пробелы? Здесь все достаточно просто, например, после торгов выходит сильная новость и реакция на эту новость только будет видно на следующий день, в результате на следующий день торги открываются с ценовым разрывом, поскольку эта новость в нем как бы была заложена. Таким образом, новости, которые выходят после торгов или наоборот вышли буквально перед открытием торгов, влияют так на график цены тои или иной бумаги (акции, расписки, фьючерсы, индексы и тд и тп).

И так ценовые пробелы делятся на четыре типа: 1) простой пробел, 2)пробел на разрыв 3) пробел на отрыв 4) пробел на излет.

Простой пробел

«Простой пробел» очень часто встречается на неликвидных бумагах. Такого типа пробел возникает из-за того, что спрос на неликвидную бумагу очень низкий и различные незначительные новости, которые выходят в не торговое время дают, такого рода разрывы. В большинстве случае, эти разрывы беспорядочны и анализу ни какому не поддаются, многие специалисты не придают им никакого значения.

Пробел на разрыв

«Пробел на разрыв» является одним из самых важных ценовых пробелов. В рамках кульминации нисходящего тренда или тенденции вдруг возникает «пробел на разрыв». Такой сигнал сигнализирует, о конце этого нисходящего тренда (тенденции) и зарождение нового тренда или тенденции. В рамках тех анализа принято считать, что «пробел на разрыв» не перекрывается, а если перекрывается, то только частично, но не весь. Если же «пробел на разрыв» был все-таки полностью перекрыт ценой, значит, это был ложный пробел на разрыв.

Пробел на отрыв

«Пробел на отрыв» возникает уже в действующей тенденции (тренде) и что самое интересно их может быть много (1, 2, ….6…). Таково вида пробелы, лишний раз указывает на силу той тенденции, в которой этот пробел произошел. Как вы уже понимаете «пробел на разрыв», также может быть перекрыт частично, но не весь. Если перекрытие такого пробела произошло, то он считается ложным, пробелом на отрыв. В рамках тех анализа такого рода пробелы выступают неким уровнем поддержки (если тренд растущий, тенденция) или уровнем сопротивления (если тренд падающий, тенденция).

Пробел на излет

«Пробел на излет» возникает в момент завершение той или иной тенденции. И так под завершение растущей тенденции возникает «пробел на излет», но последующие дни, а может и в этот же день цены перекрывают полностью весь пробел, и закрывает торговый день ниже диапазона цен этого пробела. Тех анализ, такой сигнал воспринимает медвежьем (то есть сигнал для продавцов), и в результате после такого сигнала цены на следующий день начинают снижаться. Главное условие для «пробела на излет» является тот факт, что «пробелы на разрыв» и «пробелы на отрыв» уже были зафиксированы в этой тенденции (тренде). Последнее в теме о ценовых пробелах, хочется отметить такой сигнал как островной перелом.

Островной перелом

«Островной перелом» можно считать очень сильной моделью (сигналом), на разворот той или иной тенденции. Как он возникает? Все очень просто «островной перелом» возникает в результате двух «пробелов на излет» и «пробелов на отрыв» (см. на рисунку). В растущей тенденции возникает «пробел на излет», после чего день, а может и несколько дней цены застревают в боковом движение. После чего возникает «пробел на отрыв» и картина выглядит так, что несколько свечей (баров) подобно островку окружённой со всех сторон водой. Самое главное условие, что эти пробелы должны быть примерно на одном ценовом уровне, то есть в «пробеле на излет» и в «пробеле на отрыв» должны быть цены, которые свечами (барами) остались не перекрытыми. В заключение хочется отметить, что все эти пробелы действуют в оби стороны и для растущей тенденции и для падающей.

Источник

Сегодня в 6 уроке в первой части мы начнем разбирать такую тему как «основные модели перелома». Вначале хотелось бы сказать, что модели технического анализа делятся на два типа:

А) Основные модели перелома тенденции

Б) Основные модели продолжения тенденции

Для лучшего понимания материала мы с начало разберем «основные модели перелома». Прежде чем мы начнем детально разбирать основные модели перелома тенденции, для начала давайте ознакомимся с некоторыми общими положениями:

1) Для возникновения любой модели перелома является существования предшествующей тенденции.

2) Одним из первых сигналов для перелома в существующей тенденции часто бывает прорыв важных линий тренда.

3) Чем крупнее и масштабнее модель, тем значительнее будет последующее движение рынка

Давайте разберем все эти положения подробнее. И так «для возникновения любой модели перелома является существования предшествующей тенденции», здесь можно сказать следующее, что модель перелома может возникать только в том случае, если существует некая тенденция. В противном случае перелавливаться нечему и такой сигнал будет считаться ложным.

Далее «одним из первых сигналов для перелома в существующей тенденции часто бывает прорыв важных линий тренда» в этом высказывание говориться следующее, что при потенциальном возникновении модели перелома всегда предшествуется сигналами и одним из таких сигналов, является пробой линии тренда.

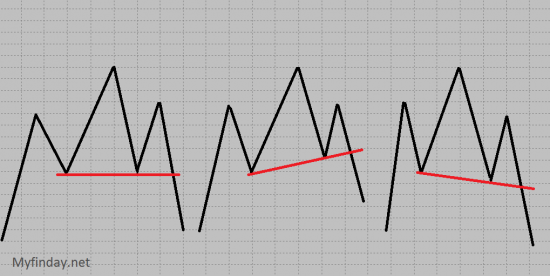

«Чем крупнее и масштабнее модель, тем значительнее будет последующее движение рынка» в этом высказывание без комментариев, проще показать наглядно (см. на рисунок).

После ознакомления общего положения мы переходит непосредственно к фигурам разворота.

Модель перелома «голова и плечи»

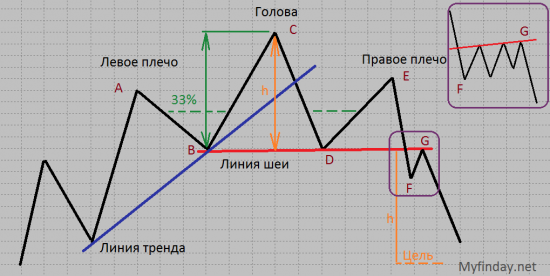

И так, модель перелома «голова и плечи», является самой распространённой и достаточно часто встречаемой. Эта модель достаточно просто выглядит, но у нее очень много нюансов. Модель перелома «голова и плечи» как мы уже понимаем, может возникать только на вершине тренда, тенденции или на дне тренда, тенденции. На наглядном примере мы вам продемонстрируем, как выглядит эта модель на вершине тренда. И так, цена растёт в рамках восходящего тренда и в точке «А» была взята в очередной раз новая вершина, затем последовала коррекция до точки «В», затем была взята опять новая вершина в точке «С». Во все этих трех точка пока мы видим развитее восходящего тренда и не что не предрекает к развороту, но после того, как была взята вершина «С», конечно же возникла коррекция, но она не остановилась на линии тренда, а продолжила корректироваться дальше до точки «D». В результате линия тренда наращена и это уже первый намек на то, что формируется модель разворота. Что самое главное коррекция, которая завершилась в точке «D» примерно совпадает с точкой «В» и это можно считать первым признаком, по которому можно инфицировать, что готовиться фигура разворота «голова и плечи». После этой коррекции происходит последний заход покупателей и что самое главное рост заканчивается в точки «Е», которая не выше точки «С». После всего этого мы можем смело чертить линию «шеи», и в дальнейшем она будет выступать ориентиром, поскольку после ее пробоя начнётся реализация фигуры «голова и плечи».

Наконец, происходит пробитие линии «шеи» и фигура «голова и плечи» начинает реализовываться. Но цена не всегда после пробития линии «шеи» начинает сразу же снижать без коррекций к своим целям. А целью у нас выступает линия «h», которая берется, как расстояние от точки «С» до линии шеи (см. на рисунок). Цена порой делает тестирующий подход к линии «шеи» в точке «G». Этот тест в точке «G» только подтверждает фигуру «голова и плечи», но порой бывает, цена тестирует линию шеи и один, и два, и три раза. После достижения своей цели фигура «голова и плечи» считается отработанной. Что хотелось бы еще добавить, это то, что левое и право плечо строго должны быть ниже головы, но и не должны быть совсем маленькими. То есть, если точки «А» и «Е», которые выступают пиками плечей не должны быть ниже 33% от отрезка «В-С». Если одно плечо или даже оба плеча ниже 33%, то эту всю зарисовку нельзя называть фигурой разворота «голова плечи». Еще можно добавить, что наклон линии шеи это нормальное явление. Наклон может быть и к верху, так и книзу, но наклон не должен быть крутым, поскольку эту зарисовку нельзя будет идентифицировать, как фигуру разворота «голова и плечи».

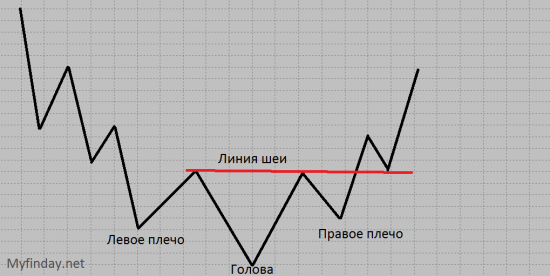

Что касается «головы и плечи», которая зарисовывается на дне нисходящего тренда, то тут все будет выглядеть точно также, но только зеркально.

В заключение этого урока хотелось бы отметить, что мы только начали изучать тему «Основные модели перелома» и сегодня мы подробно разобрали такую модель перелома как «голова и плечи». В следующем уроке мы продолжим разбирать тему «Основные модели перелома», поскольку модель «голова и плечи» это не единственная модель перелома. В следующем уроке мы будем разбирать такие модели как «тройная вершина», «тройное основание», «двойная вершина» и «двойное основание».

Ссылка на предыдущий урок: урок1 урок2 урок3 урок4 урок5 P.S. Прошу не судить строго материал может показаться сжатым и не полным и в основу него лежит литература «Технический анализ фьючерсных рынков» автор Д. Мэрфи. Каму интересно советую прочитать но желательной найти одно из первых изданий без дополнений.

Источник

Однодневный перелом

День перелома — это день кульминации покупок или продаж .Как правило ему предшествует стремительный взлёт цены на бычьем рынке (или стремительное падение на медвежьем рынке ) . В этот день появляется бар с самым высоким максимумом , но закрытие этого бара опускается ниже минимума предыдущего бара .

Рис.01 Однодневный перелом.

Такие конструкции часто появляются на графиках цены и тесно связаны с понятием краткосрочной тенденции , так как стремительные вертикальные движения долгими не бывают . Появление такой фигуры предупреждает трейдеров о настоятельной необходимости зафиксировать прибыль.

Рис.02 Однодневный перелом.

Двухдневный перелом

Перелом , который происходит в течении двух дней , называется двухдневным переломом . При растущей тенденции цены растут и достигают нового максимума (нового минимума при нисходящей тенденции) , цена закрытия останавливается на уровне близком к дневному максимуму . Следующий бар закрывается ниже минимума предыдущего бара.

Рис.03 Двухдневный перелом.

Чем шире диапазон цен в эти дни, тем большее значение приобретает перелом .

При рассмотрении дней перелома большое значение имеет где и когда он произошёл. Если рынок быстро, одним рывком , приблизился к сильному уровню поддержки или сопротивления (добой до ценового уровня) , то в этом случае сигнал перелома заслуживает самого пристального внимания . Особенно если это был ложный пробой ценового уровня . Перелом может случиться , также , при приближении краткосрочной тенденции к линии тренда или уровню поддержки – сопротивления тенденции порядком выше . Модели перелома возникают на графиках любых временных масштабов , но с ростом масштаба растёт и сила сигнала . Перелом на недельном или месячном графике может с большой достоверностью предсказать возможное направление движения на недели и месяцы вперёд.

Веерный принцип разворота

Это один из методов применения трендовых линий . Иногда , после пробоя нисходящей линии тренда (первого луча веера) , цена после незначительного роста возвращается к пробитой линии с обратной стороны (превращение сопротивления в поддержку).

Рис.04 Веерный принцип разворота в основании.

Теперь мы имеем возможность провести новую , более пологую линию тренда (второй луч веера) . Если движение в направлении пробоя возобновляется , то может быть пробита и эта линия . После коррекции к линии пробитого тренда с обратной стороны мы имеем право нарисовать ещё одну , третью линию тренда (третий луч веера) . Пробой третьего луча веера обычно свидетельствует о развороте тенденции вверх . На вершине рынка прорыв третьего луча веера свидетельствует о возникновении нисходящей тенденции.

Рис.05 Веерный принцип разворота на вершине.

Термин «веерный принцип» получил своё название из-за сходства с раскрытым веером . Лучи веера расходятся под всё большим углом , демонстрируя постепенное ослабевание предыдущей тенденции . Пробой третьего луча веера является очень важным сигналом перелома тенденции.

«Голова и плечи» (Head & Shoulders)

«Голова и плечи» – одна из основных графических моделей перелома . Большинство остальных моделей перелома являются вариантами фигуры «голова и плечи» . Формация «голова и плечи» представляет собой конфигурацию из трёх вершин (на бычьем рынке) . Большой пик посередине – голова , два пика поменьше слева и справа – плечи .

Рис.06 «Голова и плечи» (Head & Shoulders).

Появление такой фигуры на восходящей тенденции говорит нам о том , что динамика роста пиков и впадин начинает явно спадать. Появление первого пика меньше предыдущего (пик правого плеча ниже пика головы) формально свидетельствует об отмене предыдущей тенденции . В результате растущая тенденция переходит в боковую , спрос и предложение на рынке уравновешиваются . Нижняя граница этого горизонтального движения (линия поддержки) называется «линией шеи» . Линия шеи должна быть либо горизонтальной , либо наклонена в сторону предыдущей тенденции . Иногда линию шеи можно провести ещё во время формирования левого плеча , но гораздо чаще только после формирования головы . Окончательно сформировавшейся фигура считается только после пробоя линии шеи . Пробой линии шеи означает , что фаза равновесия закончилась и начинается новая тенденция , противоположная предыдущей . Возможная цель движения определяется размером фигуры в максимальном размахе .С вершины головы опускается перпендикуляр на линию шеи , затем это расстояние откладывается вниз от линии шеи из точки пробоя – это минимальная оценка движения . Чем крупнее фигура , тем больше её потенциал . Под термином «крупнее» понимаем высоту (волатильность) графической фигуры и её ширину (время формирования) . Значимость разворотной фигуры определяется отношением времени формирования фигуры к времени существования предыдущей тенденции.

Рис.07 Время формирования фигуры «Голова и плечи» (Head & Shoulders).

О развороте можно говорить , когда время формирования фигуры «голова и плечи» составляет от 1/4 до

1/2 времени существования предыдущей тенденции . Фигуры меньшего размера тоже работают как разворотные , но время и величина хода цены после пробоя их линии шеи будет незначительны , что вполне укладывается в понятие коррекции.

Рис.08 «Голова и плечи» (Head & Shoulders).

Формирование разворотной фигуры должно подтверждаться индикатором объёма . Объём – это количество товара проданного за единицу времени . На первом пике (левом плече) объём обычно самый большой , на втором пике (голове) объём уменьшается , на третьем пике (правом плече) объём падает до минимального значения . При пробое линии шеи объём рывком увеличивается до максимальных значений , коррекция к пробитой границе фигуры происходит на незначительном объёме . Дальнейшее движение в направлении пробоя происходит на растущем объёме , подтверждая истинность зарождающейся тенденции.

Рис.09 «Голова и плечи» (Head & Shoulders). Подтверждение объемом.

Внизу рынка подобная фигура называется «перевёрнутая голова и плечи». Все рассуждения , приведённые выше , верны для неё в зеркальном отображении.

Рис.10 Перевернутая «Голова и плечи» (Head & Shoulders).

Характерность формы фигуры «голова и плечи» позволяет опытным трейдерам входить в рынок до пробоя линии шеи. После пробоя линии поддержки правого плеча (линии сопротивления на медвежьем рынке), что означает начало попытки пробоя линии шеи , они входят в рынок.

Рис.11 Перевернутая «Голова и плечи» (Head & Shoulders).

Стоп –лосс (защитную остановку) размещают ниже уровня поддержки правого плеча. В случае пробоя линии шеи они находятся в заведомо более выгодной и безопасной позиции , чем остальные участники торгов . Если же линия шеи не будет пробита , то они просто фиксируют прибыль и ожидают дальнейшего развития событий .

Кратные вершины и основания

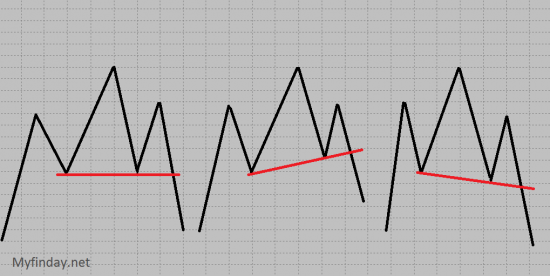

Фигура «тройная вершина» является модификацией фигуры «голова и плечи» . Нужно только приподнять левое и правое плечи до уровня головы и сделать линию шеи горизонтальной.

Рис.12 Фигура «тройная вершина» (Triple Top).

Фигура «двойная вершина» может быть образована таким же образом: отрежем одно из плеч, а оставшееся подтянем до уровня головы. Кратные вершины образуются когда цена встречает на своём пути хороший уровень сопротивления, не может этот уровень пробить, образует торговый коридор, а затем пробивает уровень поддержки (графическую границу фигуры) этого торгового коридора. Пробой уровня поддержки означает окончание формирования фигуры и, следовательно, разворот тенденции . Количество вершин в фигуре может быть любым . Сколько раз уровень сопротивления протестируем – столько вершин и получим.

Рис.13 Фигура «двойная вершина» (Double Top).

Вероятный ход цены после пробоя фигуры равен ширине торгового коридора . В основании рынка подобные фигуры называются «тройное дно», «двойное дно» (см. рис.). Всё остальное аналогично фигурам вершины рынка в зеркальном отображении.

Рис.14 Фигура «тройное дно» (Triple Bottom).

Рис.15 Фигура «двойное дно» (Double Bottom).

Двойные вершины и основания – самые распространённые фигуры перелома тенденции.

Неудавшийся размах

Фигуру «неудавшийся размах» также можно получить из фигуры «голова и плечи» , обрезав у последней левое плечо. Или из фигуры «двойная вершина» , опустив у неё правое плечо ниже левого.

Рис.16 Фигура «неудавшийся размах».

Формируется подобная фигура после пробоя линии тренда и последующего её тестирования, либо перед пробоем линии тренда . При рассмотрении этой фигуры требуется обращать внимание на расположение

линии тренда и линии поддержки (графической границы фигуры) . При пробое границы фигуры вероятная цель движения равна высоте фигуры в максимальном размахе отложенная в направлении пробоя. Рассуждения о подобной фигуре внизу рынка верны в зеркальном отображении.

Рис.17 Фигура «неудавшийся размах» в основании рынка.

Многие сильные движения начинаются именно с «неудавшегося размаха».

Расширяющаяся формация

И эту фигуру можно получить немного изменив фигуру «голову и плечи». Для этого нужно приподнять правое плечо, сделав его выше головы. Теперь мы имеем три восходящих пика , лежащих практически на одной линии поднимающейся вверх.

Рис.18 Фигура «Расширяющаяся формация».

Основание этой фигуры находится на пологой линии поддержки. Объёмы с каждым пиком падают. Формирование фигуры заканчивается пробоем пологой линии поддержки и разворотом тенденции вниз.

Рис.19 Фигура «Расширяющаяся формация».

На дне рынка формирование фигуры заканчивается пробоем пологой линии сопротивления и разворотом тенденции вверх.

Рис.20 Фигура «Расширяющаяся формация» в основании рынка.

Не следует путать расширяющиеся формации с расширяющимися треугольниками. Расширяющиеся формации схожи с треугольниками, но причины возникновения этих фигур на рынке различны. Как их различить? Расширяющаяся формация, по сути, является второй формой клина – треугольника, границы которого направлены по диагонали вверх или вниз. То есть клинья могут быть как сужающимися, так и расширяющимися. В волновой теории Ральфа Нельсона Эллиота такие треугольники (клинья), расположенные в конце тенденции, называются «конечными диагональными треугольниками» и однозначно являются фигурами разворота тенденции. Треугольники любой формы – симметричные сужающиеся или расширяющиеся, восходящие, нисходящие являются горизонтальными треугольниками. В их составе всегда можно найти какую – нибудь горизонтальную составляющую, будь то одна из сторон треугольника или средняя линия треугольника. Треугольники не являются однозначно разворотными фигурами.

Клин

Клин образуется двумя сходящимися к его вершине линиями поддержки и сопротивления (линией тренда и линией сужающегося канала). Клин встречается достаточно редко и формируется на завершающей фазе тенденции или коррекции (!!!). Следовательно, в зависимости от расположения клина относительно предшествующей тенденции, он может быть как разворотной фигурой, так и фигурой продолжения тенденции. Клинья, направленные по ходу предшествующей тенденции, однозначно являются разворотными фигурами.

Рис.21 Восходящий клин (Rising Wedge).

Рис.22 Нисходящий клин (Falling Wedge).

Клинья, направленные в сторону противоположную предшествующей тенденции, являются коррекционными фигурами и после их пробоя тенденция продолжает своё развитие в старом направлении.

Рис.23 Нисходящий клин (Falling Wedge) в коррекции.

Ещё раз напоминаем, что клинья это диагональные треугольники. Особенностью этих фигур является их резкое и быстрое разрешение в направлении противоположном наклону графических границ. Величина хода такого движения равна как минимум высоте клина отложенной из точки пробоя. По времени формирования эту фигуру относят к моделям промежуточного типа. По определению Чарльза Доу промежуточной называют тенденцию, которая длится от трёх недель до трёх месяцев, следовательно, если наша тенденция длится не более трёх месяцев, то нам будут интересны диагональные треугольники сформировавшиеся за 1-2 недели (1/3 от времени существования тенденции).

Диагональные треугольники могут возникать и в других местах. Они могут не только означать окончание тенденции или являться коррекционными фигурами, но и служить свидетельством возникновения новой тенденции.

Рис.24 Ведущий диагональный треугольник.

Такие диагональные треугольники в волновой теории называются «ведущими диагональными треугольниками».

Закруглённая вершина — закруглённое основание (блюдце)

Эта фигура встречается значительно реже, чем рассмотренные выше. Цена в этих фигурах плавно переходит от повышения к понижению или наоборот.

Рис.25 Основание «блюдце» (Rounding Bottom).

Трудно чётко определить момент, когда фигура «блюдце» заканчиваёт своё формирование. Формально можно считать, что когда цена преодолела тот уровень с которого началось построение фигуры, она является построенной полностью и разворот произошёл. Значимость фигуры определяется продолжительностью предыдущей тенденции, именно она подскажет нам продолжительность и возможный размер возникшей тенденции. Закруглённые вершины и основания встречаются крайне редко. На фондовом рынке, российском в том числе, эта модель чаще появляется в качестве модели основания рынка.

Источник